🌟 프롤로그

2025년 9월, 금융시장에 중요한 변화의 바람이 불고 있습니다. 한국은행이 기준금리를 2.75%에서 2.50%로 추가 인하하며 본격적인 금리 인하 사이클에 돌입했고, 미국 연준도 기준금리를 4.25%로 낮추며 글로벌 완화 기조를 이어가고 있습니다.

이런 상황에서 "지금 갖고 있는 금융상품, 그대로 둬도 괜찮을까?"라는 고민이 드시는 건 당연합니다.

금리가 내려간다는 것은 기존 높은 금리 상품의 가치가 더욱 빛날 수 있다는 의미이기도 하거든요.

오늘은 2025년 9월부터 예금자보호 한도가 1억 원으로 상향된 상황까지 고려해, 지금 시점에서 현명하게 갈아타야 할 금융상품과 그대로 유지해야 할 상품들을 꼼꼼히 알아보겠습니다!

📈 2025년 하반기 금리 전망과 핵심 포인트

🔍 현재 금리 상황 체크

2025년 5월 29일 기준금리가 2.50%로 하향 조정된 이후, 한국의 금융시장은 명확한 전환점을 맞았습니다.

주요 금리 현황 (2025년 9월 기준):

- 🏦 한국은행 기준금리: 2.50% (0.25%p 인하)

- 🇺🇸 미국 연준 기준금리: 4.25% (지속적 인하 기조)

- 📊 소비자물가지수: 1.7% (목표치 2% 하회)

⚡ 금리 인하가 내 금융상품에 미치는 영향

🔺 유리해지는 상품들:

- 고정금리 정기예금 (기존 가입 고객)

- 고정금리 적금 상품

- 장기 채권형 펀드

🔻 불리해지는 상품들:

- 변동금리 예적금

- 단기 파킹통장

- MMF 등 시장금리 연동 상품

💰 지금 갈아타야 할 금융상품 vs 유지해야 할 상품

🚀 지금 바로 갈아타야 할 상품들

1️⃣ 변동금리 예적금 → 고정금리 상품으로 이동

현재 변동금리 상품을 보유하고 계시다면, 추가 금리 인하 전에 고정금리 상품으로 옮기는 것이 유리합니다.

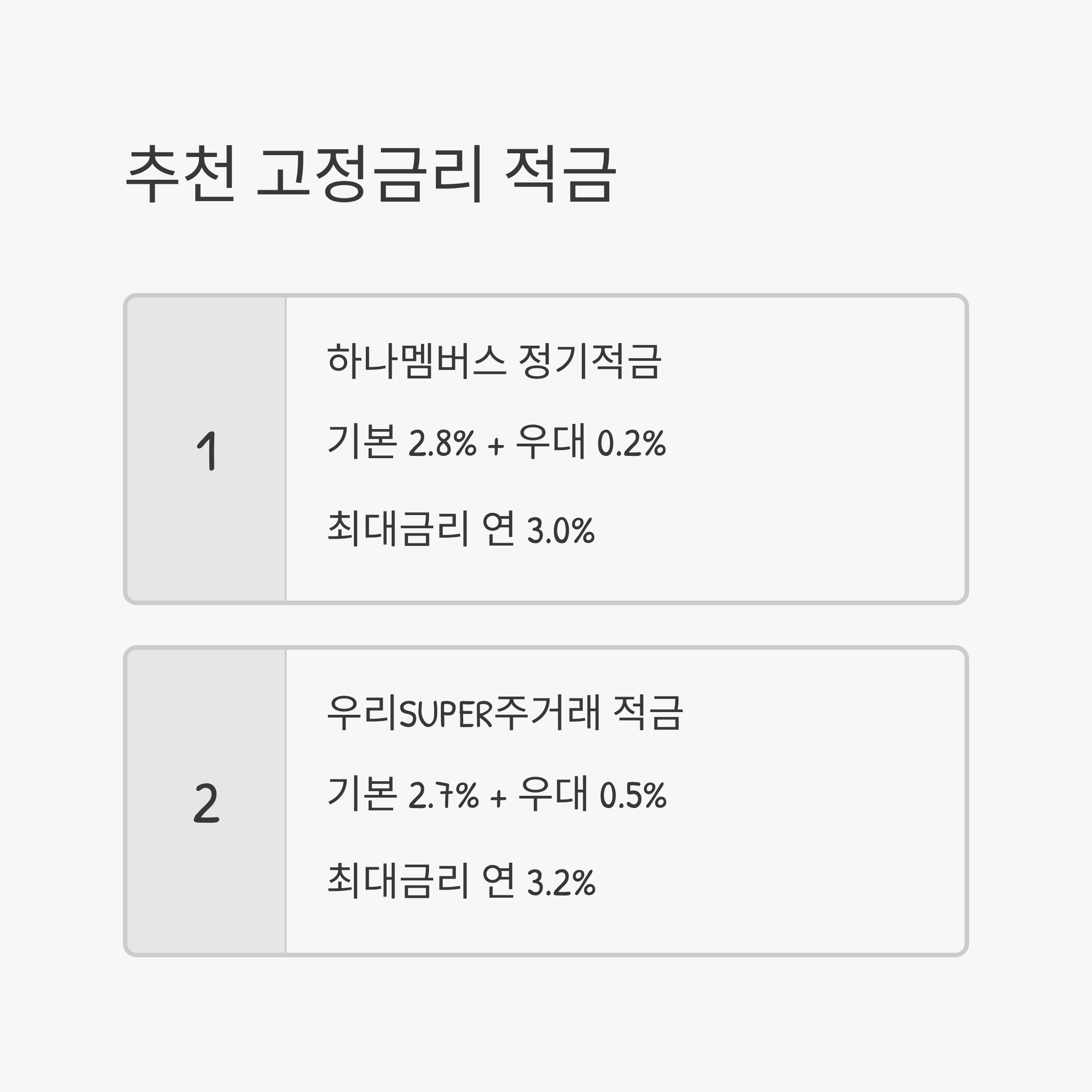

✅ 추천 고정금리 적금 (2025년 9월 기준):

하나은행 하나멤버스 정기적금

- 기본금리: 연 2.8% (12개월 기준)

- 우대조건: 자동이체 납입 시 연 0.2% 추가

- 최대금리: 연 3.0%

- 특징: 복잡한 조건 없이 높은 금리 제공

우리은행 우리SUPER주거래 적금

- 기본금리: 연 2.7% (12개월 기준)

- 우대조건: 주거래 고객 대상 최대 연 0.5% 추가

- 최대금리: 연 3.2%

- 특징: 우리은행 주거래 고객에게 유리

2️⃣ 낮은 금리 파킹통장 → 고금리 CMA/MMW로 이동

단순히 돈을 보관만 하고 있는 낮은 금리 통장이 있다면, 현재 시점에서 상대적으로 높은 금리를 제공하는 상품으로 이동하세요.

✅ 추천 대안:

- 증권사 CMA: 연 2.8~3.2% (증권사별 상이)

- MMW(Money Market Wrap): 연 2.5~3.0%

- 고금리 파킹통장: 연 2.0~2.5%

🛡️ 지금 유지해야 할 상품들

1️⃣ 이미 가입한 고금리 고정 상품들

KB청년도약계좌 (이미 가입자)

- 기본금리: 연 3~4% + 정부기여금

- 비과세 혜택까지 고려 시 실질 수익률 6~7%

- 절대 해지 금지! 현재 신규 가입 불가한 최고 상품

기존 가입 고금리 적금

- 2024년 하반기~2025년 상반기 가입한 연 3.5% 이상 적금

- 고정금리로 가입했다면 만기까지 유지 권장

2️⃣ 정부지원 상품들

주택청약종합저축

- 연 1.8~2.0% (우대금리 포함)

- 청약 1순위 자격 + 소득공제 혜택

- 금리보다 청약 기능이 중요한 필수 상품

🎯 2025년 9월 현재 신규 가입 추천 상품

📋 실제 가입 가능한 추천 상품 리스트

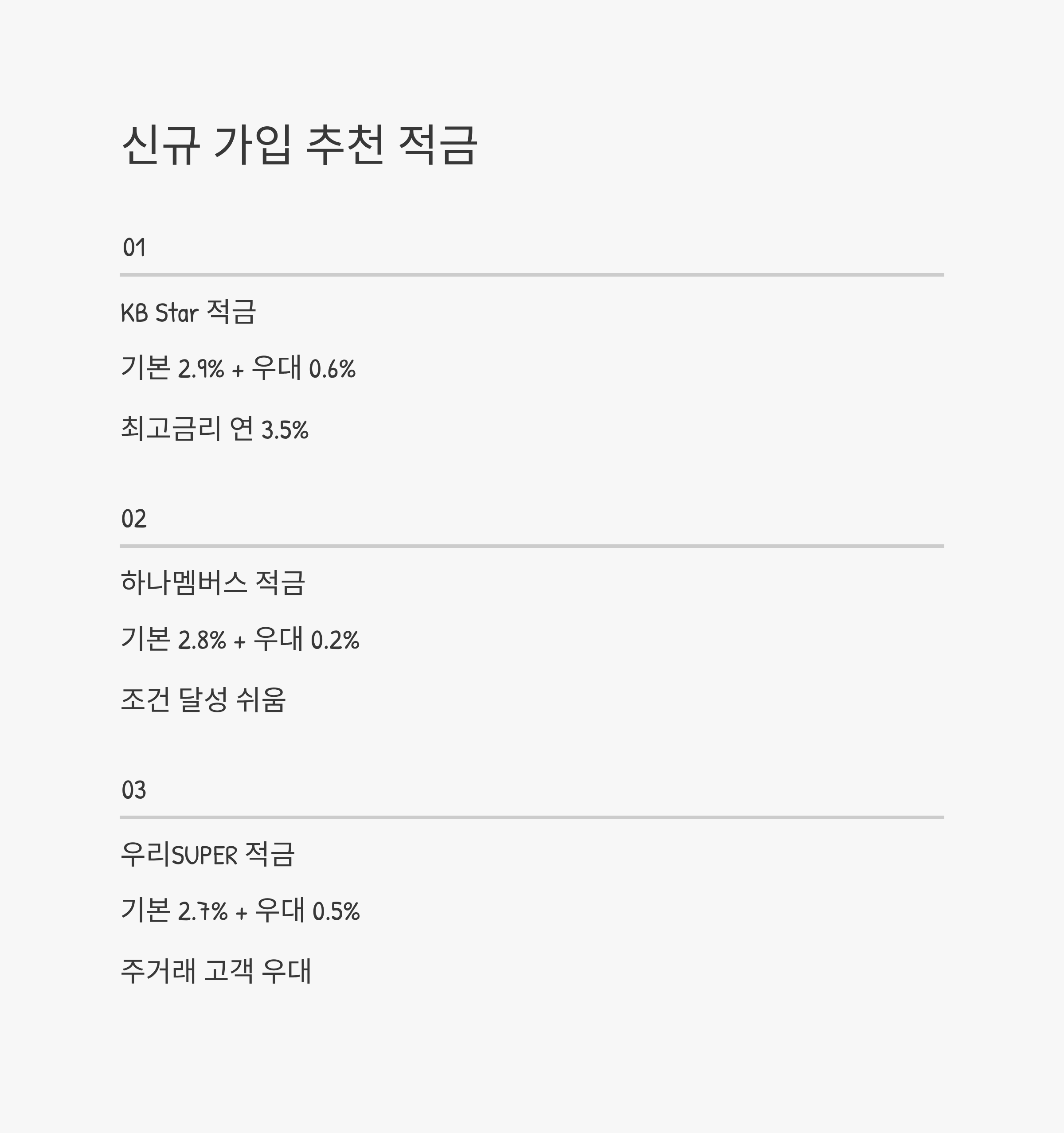

💎 적금 부문 베스트

1순위: KB국민은행 KB Star 적금

- 기본금리: 연 2.9% (12개월)

- 우대금리: 최대 연 0.6% (디지털 가입, 급여이체 등)

- 최고금리: 연 3.5%

- 가입방법: KB스타뱅킹, 영업점

2순위: 하나은행 하나멤버스 적금

- 기본금리: 연 2.8%

- 우대금리: 연 0.2% (자동이체 조건)

- 최고금리: 연 3.0%

- 장점: 조건 달성이 쉬움

3순위: 우리은행 우리SUPER주거래 적금

- 기본금리: 연 2.7%

- 우대금리: 최대 연 0.5% (주거래 고객)

- 최고금리: 연 3.2%

- 장점: 주거래 고객 우대 혜택

💰 예금 부문 추천

KB국민은행 KB Star 정기예금

- 12개월: 연 3.1%

- 24개월: 연 3.2%

- 우대조건: 디지털 가입 시 연 0.1% 추가

하나은행 하나멤버스 정기예금

- 12개월: 연 3.0%

- 24개월: 연 3.1%

- 자동재예치 설정 가능

🔧 금리 인하 시대 현명한 전략 가이드

전략 1: 고정 vs 변동, 선택의 기준

🟢 고정금리 선택 상황:

- 추가 금리 인하가 예상될 때

- 안정적인 수익을 원할 때

- 1년 이상 장기 저축 계획이 있을 때

🟡 변동금리 고려 상황:

- 금리 상승 가능성이 있을 때

- 6개월 이하 단기 자금 운용 시

- 유동성이 중요한 비상자금

전략 2: 예금자보호 한도 1억원 활용법

2025년 9월부터 예금자보호 한도가 1억원으로 상향되면서, 목돈 관리 전략도 달라졌습니다.

✅ 변화된 포인트:

- 기존: 5천만원씩 여러 은행 분산 필요

- 현재: 1억원까지 한 은행에서 안전하게 관리 가능

- 이점: 관리 편의성 증대 + 높은 금리 상품 집중 투자

전략 3: 단계별 갈아타기 로드맵

📅 1단계 (즉시): 손실 차단

- 연 1% 미만 저금리 통장 → 고금리 파킹통장

- 변동금리 상품 → 고정금리 상품

📅 2단계 (1개월 내): 수익 극대화

- 기존 적금 만기 시 → 더 높은 금리 상품으로 재가입

- 목돈 정리 → 예금자보호 한도 고려한 최적 배치

📅 3단계 (3개월 내): 포트폴리오 완성

- 단기/중기/장기 자금 성격별 상품 분배

- 세제 혜택 상품 (ISA, 연금저축 등) 검토

💡 자주 묻는 질문 Q&A

Q1: 기존 적금을 중도해지하고 새 상품에 가입해도 될까요?

A: 중도해지 시 이자 손실을 계산해보세요. 기존 적금 금리가 연 3% 이상이라면 유지하는 것이 유리할 수 있습니다.

Q2: 저축은행 상품도 안전한가요?

A: 예금자보호 한도 1억원 내에서는 시중은행과 동일하게 안전합니다. 오히려 더 높은 금리를 제공하는 경우가 많아요.

Q3: 지금 갈아타지 않으면 얼마나 손해일까요?

A: 월 50만원 적금 기준, 연 1% 금리 차이는 1년에 약 3만원의 이자 차이를 만듭니다.

🌟 에필로그: 금리 인하 시대의 현명한 선택

2025년 하반기 금리 인하 사이클은 이미 시작되었습니다. 하지만 이것이 모든 금융상품에 불리한 것은 아닙니다. 오히려 지금이 기존 고금리 상품의 가치를 재평가하고, 새로운 기회를 포착할 수 있는 골든타임이죠.

📌 금리 인하 시대 슬기로운 대응법:

📌 변동금리 상품은 고정금리로 갈아타기

📌 기존 고금리 고정상품은 만기까지 유지하기

📌 예금자보호 한도 1억원 적극 활용하기

📌 정부지원 상품의 혜택은 놓치지 않기

📌 단계별 로드맵으로 체계적 접근하기

작은 금리 차이라도 시간이 지나면 큰 차이가 됩니다. 오늘 당장 여러분의 통장을 점검해보시고, 이 글을 참고해서 현명한 선택을 해보세요. 미래의 여러분이 오늘의 결정에 감사할 것입니다! 💪

'금융상식' 카테고리의 다른 글

| 코스피 3500선 눈앞! 개인투자자가 알아야 할 5가지 전략 (1) | 2025.09.24 |

|---|---|

| 매월 1만원씩만! 원포인트업 재테크 (4) | 2025.09.23 |

| 주택청약 당첨 확률 높이는 전략적 적금 관리법 (1) | 2025.09.19 |

| 금리 인하기에도 돈 불리는 방법! 고정금리 vs 변동금리 선택 전략 (1) | 2025.09.18 |

| 내집마련 목돈 관리법: 주택구입자금 1억원 만들기 5년 플랜 (1) | 2025.09.12 |