한국은행이 기준금리를 2.75%에서 2.50%로 추가 인하하면서 예금 금리도 덩달아 하락하고 있어요. "이제 예적금으로는 돈을 제대로 불릴 수 없는 건 아닐까?" 하는 걱정이 드시는 분들이 많을 텐데요. 하지만 금리 인하기에도 똑똑하게 대응한다면 충분히 안전하면서도 효율적으로 자산을 늘릴 수 있습니다! 💡

오늘은 2025년 9월 현재 금융환경에서 고정금리와 변동금리 상품을 어떻게 활용해야 하는지, 그리고 금리 인하기에도 돈을 불리는 실전 전략을 자세히 알려드리겠습니다.

📉 2025년 9월 금리 현황과 전망

한국은행 기준금리 인하 배경

한국은행은 2025년 9월 통화신용정책보고서에서 "물가가 안정된 흐름을 이어가는 가운데 경기의 하방압력이 확대됨에 따라" 기준금리를 연 2.75%에서 2.50%로 추가 인하했다고 발표했습니다.

📊 최근 기준금리 변화

- 2024년 하반기: 3.50%~3.00% 수준 유지

- 2025년 5월: 2.75%로 인하

- 2025년 9월: 2.50%로 추가 인하

예적금 금리 하락 현황

은행의 수신금리는 평균적으로 0.2~0.4%p 하향 조정되고 있어 예금자들의 실질 수익률이 크게 줄어들고 있는 상황입니다.

💰 주요 은행 정기예금 금리 현황 (2025년 9월 기준)

- 1년 만기 정기예금: 평균 2.8~3.2%

- 2년 만기 정기예금: 평균 3.0~3.4%

- 3년 만기 정기예금: 평균 3.1~3.5%

🔍 고정금리 vs 변동금리 완벽 분석

고정금리 상품의 특징과 장점

✅ 고정금리의 핵심 장점

- 금리 변동 위험 없음: 가입 시점의 금리가 만기까지 그대로 유지

- 예측 가능한 수익: 만기 시 받을 이자를 정확히 계산 가능

- 심리적 안정감: 금리 하락에 대한 걱정 없이 안심하고 저축

📈 고정금리가 유리한 상황

- 현재 금리가 상대적으로 높다고 판단될 때

- 금리 하락이 예상되는 시기

- 안정적인 수익을 원하는 보수적 투자자

- 장기 저축 계획이 있는 경우

변동금리 상품의 특징과 활용법

✅ 변동금리의 핵심 장점

- 금리 상승 시 혜택: 시장 금리 상승 시 수익률 증가

- 유연성: 금리 변동에 따른 대응 가능

- 초기 우대금리: 가입 초기에 높은 우대 조건 제공

📊 변동금리가 유리한 상황

- 금리 상승이 예상되는 시기

- 단기 투자를 고려하는 경우

- 적극적인 자산관리를 선호하는 투자자

- 금리 변동을 주기적으로 모니터링할 수 있는 경우

💡 금리 인하기 대응 전략

1단계: 현재 보유 상품 재검토

🔍 내 예적금 포트폴리오 점검하기

- 현재 가입된 상품의 금리와 만기일 확인

- 중도해지 시 손실 계산해보기

- 더 좋은 조건의 상품이 있는지 비교 분석

💡 실전 체크리스트

- [ ] 변동금리 상품의 현재 적용금리 확인

- [ ] 고정금리 상품의 잔여 기간과 금리 수준 점검

- [ ] 우대조건 유지 여부 확인

- [ ] 세후 실수령액 계산

2단계: 고정금리 중심 포트폴리오 구성

🎯 고정금리 상품 선택 전략

- 장기 고정금리 예금 확보: 현재 수준의 금리를 장기간 고정

- 계단식 만기 구성: 1년, 2년, 3년 만기를 분산하여 리스크 분산

- 우대조건 활용: 급여이체, 자동이체 등으로 금리 추가 확보

📋 추천 고정금리 상품 유형

- 정기예금: 목돈이 있는 경우 3년 만기 고정금리 선택

- 정기적금: 매월 일정액 적립, 2-3년 만기 추천

- 특판 상품: 은행별 한정 판매 고금리 상품 적극 활용

3단계: 대체 투자 상품 활용

🏦 저축은행 활용 전략 고정금리 정기예금, 또는 ELS·MMF 등 대체 투자 상품에 대한 관심이 증가하고 있다는 상황에서 저축은행의 상대적 고금리를 활용하는 것도 좋은 방법입니다.

💰 예금보호 한도 확대 활용

- 2025년 9월부터 예금보호한도가 5천만원에서 1억원으로 확대

- 저축은행 정기예금도 1억원까지 안전하게 보호

- 시중은행 대비 0.5~1%p 높은 금리 제공

📊 금리 유형별 최적 활용법

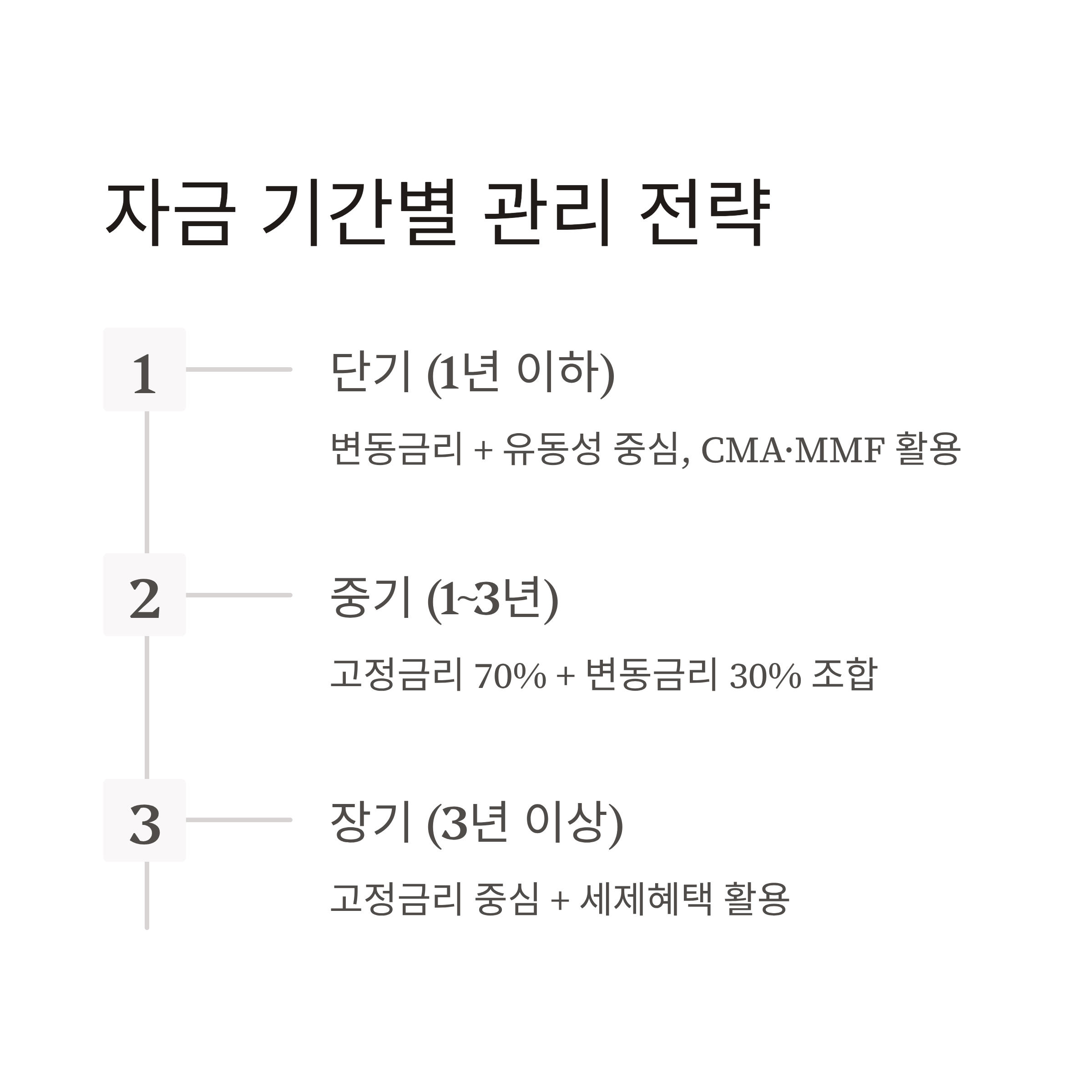

단기 자금 (1년 이하) 관리법

🔄 변동금리 + 유동성 중심

- CMA 통장: 시장금리 연동, 입출금 자유

- MMF: 단기 금융상품, 일 단위 수익 실현

- 단기 정기예금: 3~6개월 만기, 고정금리 선택

💡 단기 자금 운용 꿀팁

- 비상자금은 CMA나 MMF로 유동성 확보

- 3개월 후 목돈 사용 예정이면 단기 정기예금 활용

- 매월 여유자금은 자유적금으로 유연하게 관리

중기 자금 (1~3년) 관리법

⚖️ 고정금리 70% + 변동금리 30% 조합

- 고정금리 정기예금: 안정적 수익 확보

- 변동금리 적금: 금리 상승 가능성에 대비

- 혼합형 상품: 고정+변동 혼합 상품 활용

📈 중기 자금 배치 전략

- 주력 자금은 고정금리로 안전하게 확보

- 일부 자금은 변동금리로 기회 포착

- 은행별 특판 상품 적극 활용

장기 자금 (3년 이상) 관리법

🎯 고정금리 중심 + 세제혜택 활용

- 장기 정기예금: 3년 이상 고정금리로 확정 수익

- ISA 계좌: 세제혜택과 고금리 동시 추구

- 연금저축: 세액공제 + 장기 복리 효과

💎 장기 투자 최적화 방법

- 현재 금리 수준을 장기간 고정하는 것이 유리

- 세제혜택 상품으로 실질 수익률 극대화

- 인플레이션 헷지를 위한 일부 변동금리 상품 병행

🏦 은행별 금리 전략 및 상품 선택법

시중은행 vs 저축은행 비교

🏛️ 시중은행 장점

- 안정성과 신뢰도

- 다양한 부가서비스

- 전국 지점망과 편의성

🏪 저축은행 장점

- 상대적 고금리 (시중은행 대비 0.5~1%p 높음)

- 예금보호 1억원까지 확대로 안전성 확보

- 특화된 금융상품 제공

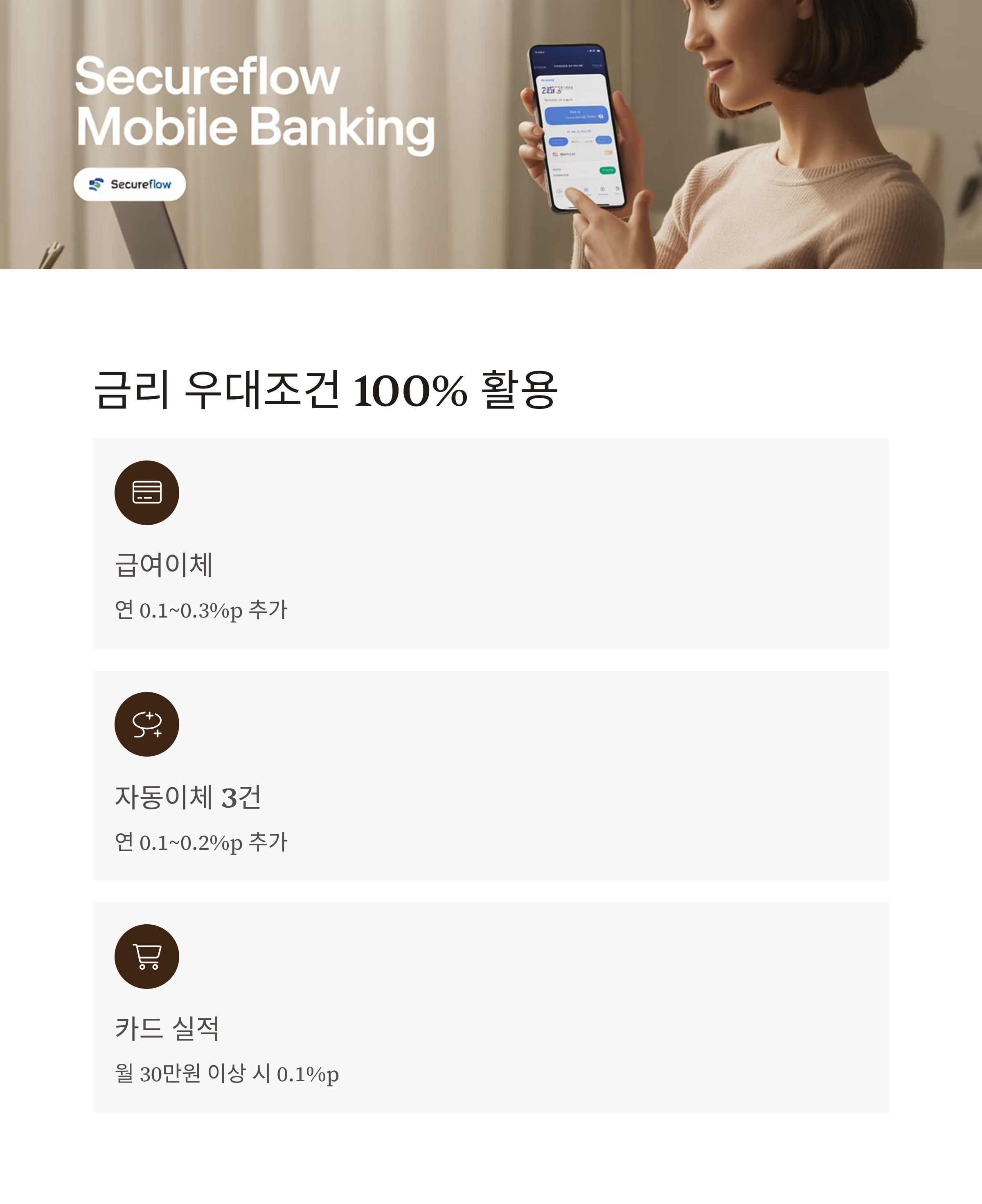

금리 우대조건 100% 활용하기

💳 주요 우대조건과 추가 금리

- 급여이체: 연 0.1~0.3%p 추가

- 자동이체 3건 이상: 연 0.1~0.2%p 추가

- 카드 실적: 월 30만원 이상 사용 시 0.1%p 추가

- 인터넷뱅킹 가입: 연 0.05~0.1%p 추가

🎯 우대조건 활용 실전 가이드

- 주거래 은행에서 모든 우대조건 충족

- 여러 은행의 특판 상품 분산 가입

- 우대조건 유지를 위한 월별 체크리스트 작성

💼 생애주기별 금리 전략

20~30대: 적극적 금리 관리

🚀 성장형 포트폴리오

- 변동금리 40% + 고정금리 60%

- 단기 유동성 확보 중심

- 새로운 금융상품 적극 활용

📱 추천 상품 조합

- CMA 통장: 생활비 + 비상자금

- 자유적금: 매월 잉여자금 적립

- 고정금리 정기예금: 목돈 마련용

40~50대: 안정성 중심 관리

⚖️ 균형형 포트폴리오

- 고정금리 70% + 변동금리 30%

- 중장기 안정성 확보

- 세제혜택 상품 활용

🏆 추천 상품 조합

- 3년 만기 정기예금: 주력 자금

- ISA 계좌: 세제혜택 활용

- 연금저축: 노후 준비

60대 이상: 보수적 관리

🛡️ 안정형 포트폴리오

- 고정금리 80% + 유동성 20%

- 원금보장 중심

- 정기적 이자수익 추구

💰 추천 상품 조합

- 단계적 정기예금: 정기적 이자수령

- 노인우대 예금: 추가 우대금리

- 단기 정기예금: 유동성 확보

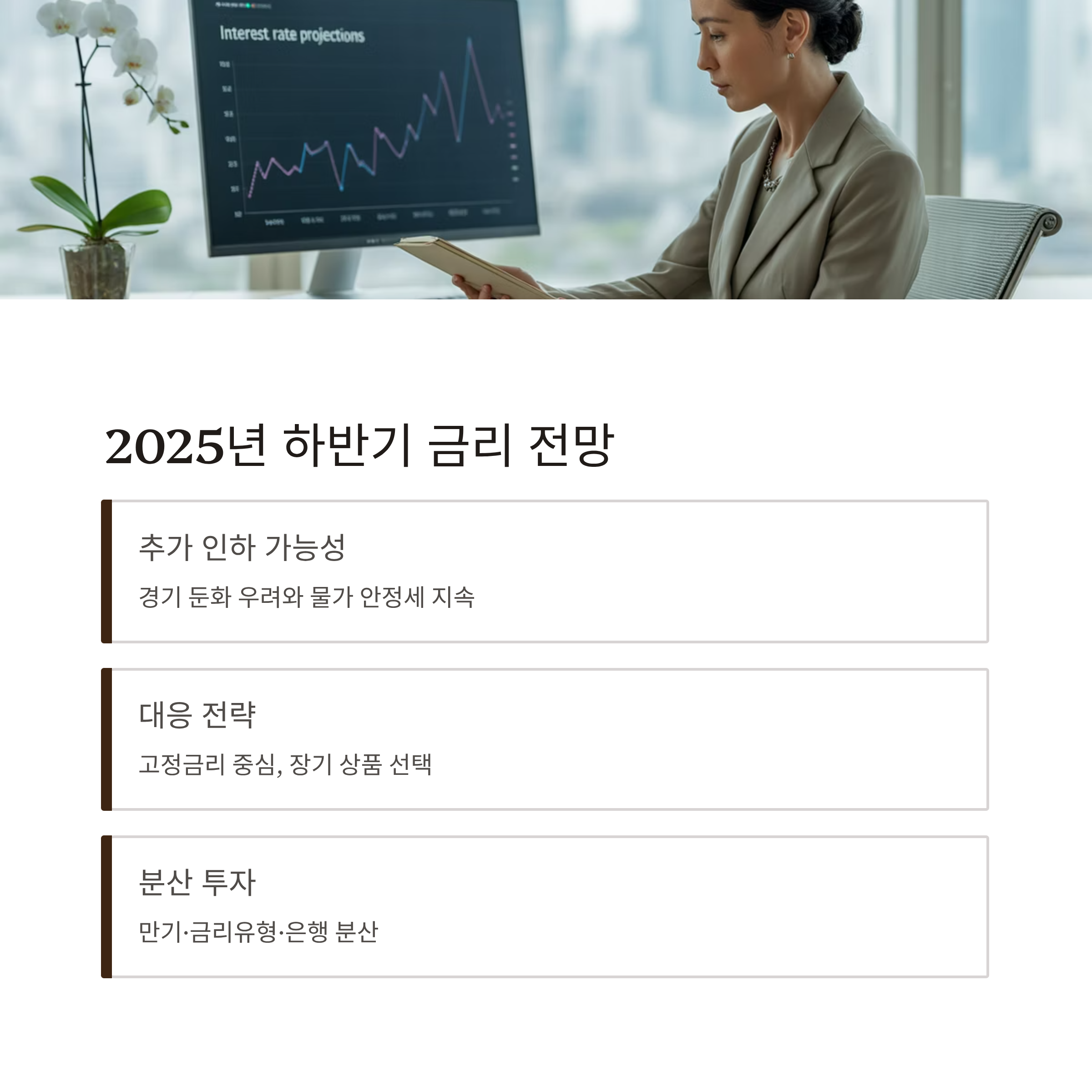

🔮 2025년 하반기 금리 전망과 대응

추가 금리 인하 가능성

📉 금리 인하 요인

- 경기 둔화 우려 지속

- 물가 안정세 유지

- 글로벌 통화 완화 기조

🎯 대응 전략

- 고정금리 중심 포트폴리오: 현재 금리 수준 최대한 고정

- 장기 상품 선택: 단기보다는 중장기 만기 선호

- 우대조건 활용: 기본금리 + 우대금리로 수익률 극대화

금리 변동성 대비 방법

📊 분산 투자 전략

- 만기 분산: 1년, 2년, 3년 만기 조합

- 금리 유형 분산: 고정 + 변동 적절 배분

- 은행 분산: 여러 금융기관 활용

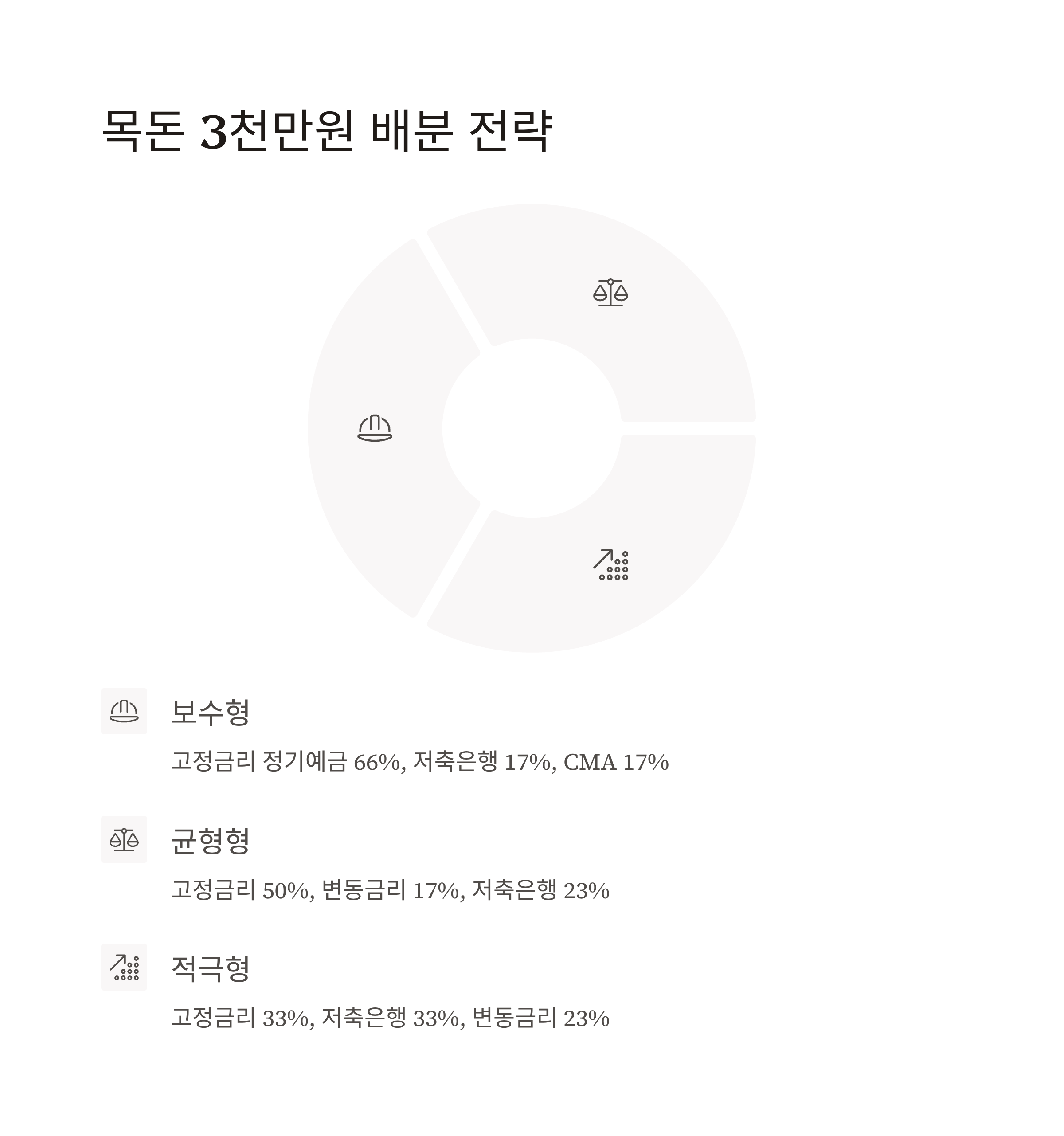

🎯 실전 포트폴리오 구성 예시

목돈 3천만원 보유 시 배분 전략

💰 보수형 (안정성 우선)

- 고정금리 정기예금 3년: 2,000만원 (66%)

- 저축은행 정기예금 2년: 500만원 (17%)

- CMA 통장: 500만원 (17%)

⚖️ 균형형 (안정성 + 수익성)

- 고정금리 정기예금 3년: 1,500만원 (50%)

- 변동금리 적금 2년: 500만원 (17%)

- 저축은행 정기예금: 700만원 (23%)

- CMA 통장: 300만원 (10%)

🚀 적극형 (수익성 중심)

- 고정금리 정기예금 2년: 1,000만원 (33%)

- 저축은행 정기예금: 1,000만원 (33%)

- 변동금리 상품: 700만원 (23%)

- 유동성 자금: 300만원 (10%)

💡 금리 인하기 필수 체크리스트

월별 점검 사항

- [ ] 변동금리 상품의 적용금리 변화 확인

- [ ] 새로운 특판 상품 출시 여부 체크

- [ ] 우대조건 유지 상황 점검

- [ ] 만기 도래 상품의 재투자 계획 수립

분기별 점검 사항

- [ ] 전체 포트폴리오 수익률 분석

- [ ] 금리 전망에 따른 전략 조정

- [ ] 세제혜택 상품 활용도 검토

- [ ] 새로운 금융상품 정보 수집

📌 마무리

📌 금리 인하기에도 돈 불리는 5가지 핵심 전략

📌 고정금리 중심으로 현재 금리 수준을 최대한 장기간 확보하기

📌 저축은행 활용과 우대조건으로 추가 수익률 0.5~1%p 확보하기

📌 변동금리와 고정금리를 7:3 또는 8:2 비율로 분산 투자하기

📌 만기를 1년, 2년, 3년으로 분산해 금리 변동 리스크 관리하기

📌 CMA, MMF 등 유동성 상품으로 기회비용 최소화하고 대기자금 관리하기

금리 인하기라고 해서 무조건 손해 보는 것은 아니에요. 오히려 이런 시기일수록 전략적으로 접근하면 상대적으로 높은 수익을 얻을 수 있습니다. 현재의 금리 수준을 고정하고, 다양한 금융상품을 조합해서 활용한다면 충분히 만족스러운 결과를 얻으실 수 있을 거예요.

무엇보다 꾸준한 모니터링과 적절한 타이밍의 상품 갈아타기가 중요하니, 금융시장 동향을 주기적으로 체크하시길 바랍니다!

'금융상식' 카테고리의 다른 글

| 2025년 하반기 금리 인하 사이클, 지금 갈아타야 할 금융상품은? (0) | 2025.09.22 |

|---|---|

| 주택청약 당첨 확률 높이는 전략적 적금 관리법 (1) | 2025.09.19 |

| 내집마련 목돈 관리법: 주택구입자금 1억원 만들기 5년 플랜 (1) | 2025.09.12 |

| 복리의 마법 vs 단리의 현실: 같은 500만원이 10년 후 얼마나 차이날까? (2) | 2025.09.10 |

| 추경 효과로 변화하는 금융시장: 일반인도 쉽게 이해하는 경제지표 읽기 (2) | 2025.09.09 |